To je sedam puta više od nerealizovanih gubitaka prijavljenih tokom finansijske krize 2008. godine, kada su banke bile suočene sa gubicima od 100 milijardi dolara.

Gubici su direktno povezani sa hartijama od vrednosti

Ovi gubici su direktno povezani sa hartijama od vrednosti koje su banke prethodno stekle, posebno sa onima u portfeljima dostupnim za prodaju (AFS) i onima koje se drže do dospeća (HTM).

Kombinacija viših kamatnih stopa i nesigurnih ekonomskih uslova širi se tržištem, erodirajući vrednosti imovine širom sektora. Američke banke su pod pritiskom i finansijska šteta je neizbežna.

Šta uzrokuje ove gubitke?

Ali šta zaista uzrokuje ove gubitke? Veliki deo dolazi od hipotekarnih hartija od vrednosti zasnovanih na stambenim kreditima (RMBS). Više stope na hipoteke oborile su cene ovih hartija od vrednosti, gurajući banke dublje u minus.

Situacija nije mnogo bolja ni za korporativne obveznice i trezorske zapise. Rast kamatnih stopa je drastično oborio njihovu vrednost, dodatno povećavajući nerealizovane gubitke banaka.

Podaci ne lažu. Kako je nedavno izvestila Bank of America, njihovi gubici na obveznicama iznose oko 85,7 milijardi dolara. U protekle tri godine, njihov portfelj hartija od vrednosti koji se drži do dospeća smanjen je za 116 milijardi dolara.

JUST IN: 🇺🇸 Unrealized losses at US banks are 7x higher than during the 2008 financial crisis. pic.twitter.com/WtitITAjLm

— BRICS News (@BRICSinfo) October 18, 2024

Gubici u ovom portfelju se nagomilavaju po oko 10 milijardi dolara kvartalno. Još jedan važan podatak je da trenutno postoji 1.027 banaka u SAD sa imovinom većom od milijardu dolara. Među njima, 47 banaka prijavljuje nerealizovane gubitke koji premašuju 50% njihovog kapitala na dan 30. juna.

Poštreni nadzor i regulatorni odgovor

Regulatori ne sede skrštenih ruku. FDIC (Federal Deposit Insurance Corporation) pojačava pritisak na banke, zahtevajući od njih da unaprede testove otpornosti na likvidnost i ozbiljno pristupe upravljanju izloženošću neosiguranim depozitima.

Ulog je visok. Američke banke hodaju po tankom ledu, a regulatori pažljivo prate svaki njihov korak. Otpornost likvidnosti je ključna reč ovde. Bankama se od njih očekuje da upravljaju ovim gubicima, ali to nije lak zadatak.

Mišljenja analitičara

Analitičari su podeljeni po pitanju daljeg razvoja situacije. Neki kažu da bi banke mogle povratiti i do 25% svojih nerealizovanih gubitaka ukoliko se kamatne stope stabilizuju ili smanje.

Ali to je veliko „ako.“ Ekonomija je u haosu, a ne postoji kristalna kugla koja može predvideti šta će se desiti dalje. Nestabilnost tržišta je tu da ostane, a banke će morati da se prilagode ili da propadnu. Lako rešenje ne postoji.

Pad prinosa na trezorske zapise donosi kratki tračak nade

Kratki tračak nade pojavio se kada je prinos na 10-godišnje trezorske zapise pao sa 4,34% krajem juna 2024. na 3,73% do trenutka pisanja ovog teksta.

To je pad od 61 baznog poena. Kada prinosi na obveznice padaju, njihove cene rastu, što pomaže bankama da povrate deo svojih gubitaka. Ali šteta je već načinjena.

Ranije ove godine, prinos na 10-godišnje trezorske zapise dostigao je maksimum od 4,48%. Banke koje su posedovale ove dugoročne hartije od vrednosti kada su kamatne stope bile niske sada su u ozbiljnom problemu. Mislile su da zaključavaju sigurne prinose, ali sada su zaključane u gubicima.

Rast budžetskog deficita u SAD-u

Da dodatno pogorša finansijski haos, deficit budžeta administracije Džoa Bajdena dostigao je 1,833 biliona dolara za fiskalnu 2024. godinu, što je povećanje od 8% u odnosu na prethodnu godinu.

Ovo je treći najveći deficit u istoriji SAD, nadmašen samo u godinama pandemije COVID-19, 2020. i 2021. Ukupni prihodi vlade iznosili su 4,9 biliona dolara, što zvuči impozantno, ali nije bilo dovoljno da pokrije rashode od 6,75 biliona dolara. Jednostavna matematika pokazuje da je to problem.

Ogromni troškovi kamata na državni dug

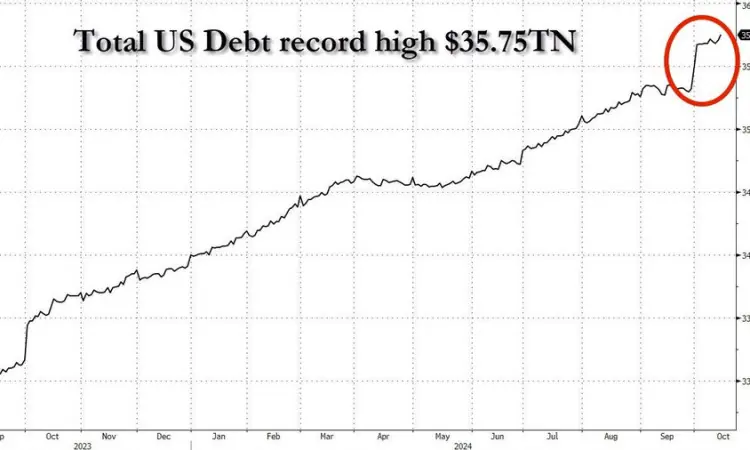

Državni dug sada iznosi 35,7 biliona dolara, što je povećanje od 2,3 biliona dolara u odnosu na fiskalnu 2023. godinu. Što više dugova vlada nagomila, to više kamata mora da plati.

A te kamate iznose 1,16 biliona dolara samo u 2024. godini, prvi put u istoriji da su troškovi kamata premašili bilion dolara. Ekonomija se urušava pod težinom ovog duga.

Troškovi kamata su sada treća najveća stavka u budžetu, odmah iza socijalne sigurnosti i zdravstvene zaštite. Gledajući unapred, Kancelarija za budžet Kongresa (CBO) predviđa još veće probleme.

Mračne prognoze za budućnost

Očekuje se da će deficit porasti na 2,8 biliona dolara do 2034. godine. Sa strane duga, CBO predviđa da će on dostići 122% BDP-a do 2034.